Cet article est le deuxième d’une série sur les deuxièmes hypothèques. On y fournit des explications détaillées sur le processus d’obtention d’une deuxième hypothèque au Canada, sur le montant qu’un propriétaire peut s’attendre à obtenir ainsi que les taux d’intérêt exigés, sur les personnes les plus susceptibles d’en profiter et sur la viabilité de cette option pour les retraités canadiens comparativement à une hypothèque inversée. N’oubliez pas de lire notre premier article pour en savoir plus sur ce qu’est une deuxième hypothèque et sur ses avantages et ses inconvénients (en englais sulement).

Les deuxièmes hypothèques

Une deuxième hypothèque (en englais sulement) est un prêt supplémentaire contracté sur une propriété déjà hypothéquée. Dans ce cas, l’emprunteur doit continuer de faire des paiements sur sa première hypothèque, en plus d’effectuer des paiements sur la deuxième. La deuxième hypothèque tire son nom du fait que la première hypothèque a préséance en cas de saisie.

Comment être admissible à une deuxième hypothèque?

Comme une deuxième hypothèque est risquée pour un prêteur, celui-ci pose généralement les conditions suivantes avant d’octroyer le prêt :

1. Vérification des revenus

Le prêteur demandera à voir plusieurs talons de chèques de paye ou une copie des deux derniers relevés bancaires d’un demandeur pour s’assurer que celui-ci sera en mesure d’effectuer ses paiements. Plus sa source de revenus est fiable, plus le demandeur a de chances d’être admissible à une deuxième hypothèque.

2. Cote de crédit

Le prêteur demandera à une agence d’évaluation du crédit de lui fournir un rapport sur l’historique de crédit du demandeur, dont la teneur pourra avoir un impact sur le taux d’intérêt de la deuxième hypothèque.

3. Valeur nette

Le prêteur exigera du demandeur qu’il établisse sa valeur nette. Plus la valeur nette est élevée, plus le demandeur aura de chances d’être admissible à une deuxième hypothèque.

4. Propriété

Le prêteur vérifiera que la valeur de la propriété correspond au montant avancé par le demandeur.

Combien une deuxième hypothèque permet-elle d’emprunter?

Le montant que vous pouvez emprunter au moyen d’une deuxième hypothèque dépend de la valeur nette de votre propriété (c’est-à-dire la différence entre la valeur de votre résidence et le montant de tout prêt garanti par celle-ci). Le rapport prêt-valeur acceptable pour accorder un prêt varie selon les prêteurs. Les prêteurs institutionnels canadiens comme les banques, les coopératives de crédit et les sociétés de prêt hypothécaire permettent généralement d’emprunter jusqu’à 80 % de la valeur évaluée de votre résidence.

Supposons par exemple que votre maison vaut 500 000 $ et que le solde de votre hypothèque actuelle est de 350 000 $. Vous serez alors autorisé à contracter une deuxième hypothèque d’une valeur maximale de 50 000 $.

Valeur évaluée de votre résidence : 500 000 $

Prêt maximal autorisé : 80 %

Montant du prêt selon la valeur évaluée : 400 000 $

Moins le solde de votre hypothèque actuelle : 350 000 $

Limite de crédit de la deuxième hypothèque : 50 000 $

La forme la plus courante de deuxième hypothèque, pour les principaux prêteurs énumérés plus haut, est la marge de crédit hypothécaire également assujettie au maximum de 80 % indiqué dans l’exemple précédent. Il existe toutefois une autre forme de deuxième hypothèque, que l’on peut obtenir d’un prêteur « privé ». Le prêteur privé, soit un particulier ou un groupe d’investisseurs, permet généralement d’obtenir une deuxième hypothèque sous forme de fonds autres qu’une marge de crédit hypothécaire.

Dans ce cas, vous devrez faire des paiements réguliers d’intérêt et de capital. Le rapport prêt-valeur maximal d’une deuxième hypothèque privée peut représenter plus de 80 % de la valeur de la résidence. Par contre, les taux d’intérêt et les frais seront plus élevés que pour une marge de crédit hypothécaire. Le montant maximal varie selon le prêteur, mais en règle générale, plus le rapport prêt-valeur est élevé, plus les taux d’intérêt et les frais seront élevés (nous y reviendrons plus loin). Prenons le même exemple d’une résidence évaluée à 500 000 $ et grevée d’une hypothèque de 350 000 $.

Valeur évaluée de votre résidence : 500 000 $

Prêt maximal autorisé : 90 %

Montant du prêt selon la valeur évaluée : 450 000 $

Moins le solde de votre hypothèque actuelle : 350 000 $

Limite de crédit de la deuxième hypothèque : 100 000 $

Les taux d’intérêt et les frais d’une deuxième hypothèque

Les taux d’intérêt d’une deuxième hypothèque varient en fonction du prêteur et des facteurs énumérés ci-dessus (revenus, cote de crédit, valeur nette et propriété). Dans la plupart des cas, les taux d’intérêt d’une deuxième hypothèque sont plus élevés que ceux d’une première hypothèque, car cette dernière a priorité sur le bien en garantie si l’emprunteur est en défaut de paiement.

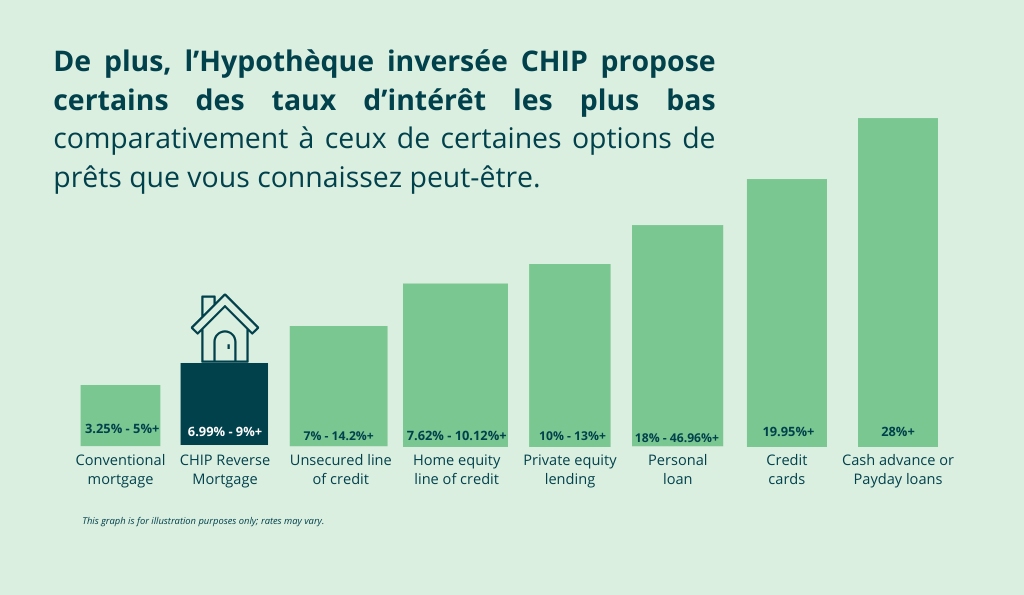

Au Canada, les taux d’intérêt d’une deuxième hypothèque peuvent être fixes ou variables. Bien que ces taux soient supérieurs à ceux d’une première hypothèque, ils sont habituellement inférieurs aux taux d’autres types de prêt comme les cartes de crédit et les marges de crédit non garanties.

Les deuxièmes hypothèques entraînent également des frais importants. Le demandeur doit par exemple acquitter les frais juridiques, de même que les frais d’évaluation de la propriété, de recherche de titre et d’assurance de titre de propriété associés à la deuxième hypothèque.

Faites des recherches et renseignez-vous pour trouver les meilleures offres de deuxième hypothèque. Voici quelques pistes à explorer :

- Les institutions financières et les coopératives de crédit locales

- Les courtiers en prêts hypothécaires

- Les prêteurs en ligne

Vous trouverez ci-après un exemple de taux d’intérêt de marge de crédit hypothécaire, soit un type de prêt uniquement offert par les grandes institutions financières et les coopératives de crédit. Pour y être admissible, vous devez avoir de bons revenus vérifiés, une cote de crédit élevée et une valeur nette minimale suffisante. Nous y avons aussi inclus les taux d’intérêt de deuxième hypothèque exigés par un prêteur privé.

Les modalités d’une deuxième hypothèque

Le plus grand risque associé à une demande de deuxième hypothèque est la possibilité que votre résidence soit saisie. En effet, vous devrez effectuer des paiements sur votre deuxième hypothèque en fonction des modalités établies, tout en continuant à faire des versements sur votre première hypothèque. Et étant donné que les taux d’intérêt d’une deuxième hypothèque au Canada sont plus élevés que ceux d’une première hypothèque, vos remboursements mensuels augmenteront. En cas de difficulté à effectuer vos paiements sur l’une ou l’autre des deux hypothèques, vous courrez le risque que votre résidence soit saisie.

Qui est admissible à deuxième hypothèque?

Les deuxièmes hypothèques sont souvent recommandées comme solution de financement à court terme. Cependant, les taux d’intérêt élevés, de même que les pénalités et les frais également élevés qui s’y rattachent, peuvent en décourager plusieurs. En outre, la valeur nette de la propriété d’un demandeur doit être suffisante pour garantir une deuxième hypothèque.

Comme les revenus et l’historique de crédit pèsent également lourd dans le calcul de l’admissibilité à ce type d’hypothèque, de nombreux Canadiens de 55 ans et plus, ou qui approchent de la retraite, n’y sont souvent pas admissibles.

L’hypothèque inversée : une solution alternative à une deuxième hypothèque

Les Canadiens retraités ou près de l’être peuvent tirer avantage d’une hypothèque inversée. L’Hypothèque inversée CHIPMD, offerte au Canada, est un prêt garanti par la valeur de votre propriété. Si vous êtes un propriétaire canadien âgé d’au moins 55 ans, vous pouvez recevoir jusqu’à 55 % de la valeur de votre résidence en argent libre d’impôt. Ainsi, vous pourrez continuer à vivre dans votre résidence, tout en en conservant la pleine propriété. Encore mieux, l’hypothèque inversée vous aidera à consolider vos dettes, éliminant ainsi les nombreux paiements mensuels que vous deviez faire.

Tout comme une deuxième hypothèque, une hypothèque inversée a des taux d’intérêt plus élevés. Mais, contrairement aux hypothèques de deuxième rang, il n’y a pas de versements hypothécaires réguliers requis aussi longtemps que le(s) propriétaire(s) habite(nt) dans la maison. Une fois que le ou les propriétaires déménagent, vendent ou décèdent, leur prêt hypothécaire inversé deviendra exigible.

Une hypothèque inversée est une excellente solution pour les Canadiens de 55 ans ou plus qui possèdent une propriété, mais peu de liquidités. De nombreux retraités ont constaté qu’ils n’avaient pas suffisamment épargné pour vivre la retraite qu’ils souhaitaient et qu’ils avaient peut-être du mal à joindre les deux bouts, alors qu’ils vivent dans une propriété qui a le potentiel de les aider à rembourser. Une hypothèque inversée pourrait donc aider les propriétaires canadiens à vivre une plus belle retraite.

À quoi peut servir une hypothèque inversée?

Les clients qui optent pour une hypothèque inversée peuvent utiliser les fonds comme ils le souhaitent. En voici quelques exemples courants :

- Rénovations domiciliaires

- Frais de subsistance

- Rembourser la dette/consolidation de dettes

- Supplément de revenu

- Soins de santé ou frais médicaux

- Don à un membre de la famille ou héritage anticipé

Pour déterminer la somme d’argent libre d’impôt à laquelle vous pourriez avoir droit grâce à une hypothèque inversée, appelez-nous sans attendre au

1-866-522-2447 ou obtenez une estimation gratuite maintenant