On croit souvent à tort que les prêts hypothécaires inversés comportent beaucoup de frais initiaux.

En réalité, l’hypothèque inversée CHIP a beaucoup des mêmes coûts qu’une hypothèque ordinaire au Canada.

Taux d’intérêt

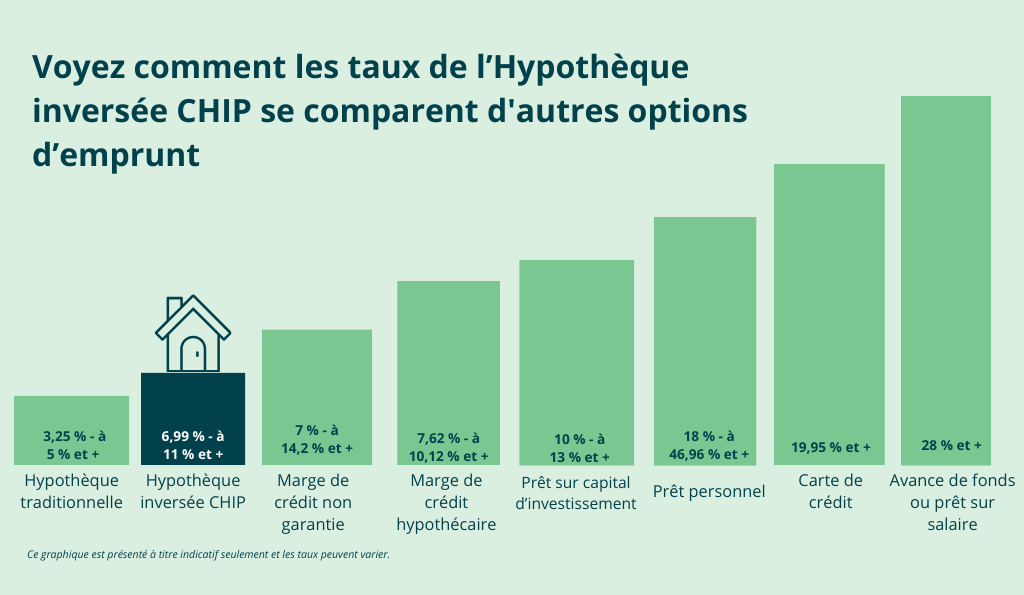

Les taux d’intérêt des prêts hypothécaires inversés sont affichés et mis à jour régulièrement, comme dans les grandes banques. Et même si les taux sont un peu plus élevés que ceux d’un prêt hypothécaire ou d’une ligne de crédit traditionnels (environ 2 % de plus), le prêt hypothécaire inversé CHIP permet aux propriétaires de disposer d’un montant initial non imposable sans avoir à effectuer de versements hypothécaires réguliers jusqu’à ce que le propriétaire ou ses héritiers vendent leur maison, une caractéristique qu’aucune autre solution financière ne propose. En outre, certaines des autres options disponibles, telles que les cartes de crédit et les prêts privés, ont souvent des taux d’intérêt beaucoup plus élevés que ceux d’un prêt inversé. Par ailleurs, certains Canadiens peuvent avoir du mal à se qualifier pour une ligne de crédit auprès d’une institution financière.

Les taux d’intérêt du Tableau 1 sont conformes aux normes de l’industrie.

Frais d’une hypothèque inversée

Frais de prêt hypothécaire inversé sont similaires à ceux d’un prêt hypothécaire ordinaire et comprennent des frais d’évaluation, des frais juridiques et des frais administratifs.

Frais d’évaluation de la propriété

Ces frais sont payés à un évaluateur externe et peuvent se situer entre 300 $ et 600 $. Dans le cas d’une hypothèque ordinaire, des frais s’appliquent aussi à une évaluation que le prêteur commande au nom de l’emprunteur (pour une hypothèque ordinaire, la plupart des évaluations de résidence coûtent également entre 300 $ et 600 $).

Pourquoi devez-vous obtenir une évaluation de votre résidence?

La juste valeur marchande actuelle de votre résidence est un facteur qui détermine le montant que vous pouvez obtenir d’une hypothèque inversée. Par conséquent, l’évaluation constitue une exigence pour démarrer le processus de demande. Une fois l’évaluation terminée, l’évaluateur nous informera de la juste valeur marchande actuelle de votre résidence et nous pourrons alors déterminer le montant auquel vous êtes admissible.

Une hypothèque ordinaire requiert également une évaluation de la résidence pour différentes raisons :

- Les prêteurs veulent avoir une idée raisonnable de la valeur d’une propriété sur le marché actuel, avant de consentir un prêt sur cette résidence.

- Parfois, une évaluation est effectuée lorsqu’un propriétaire a besoin d’une assurance hypothécaire, puisqu’il s’agit d’une exigence du ministère des Finances et des sociétés d’assurance hypothécaire comme la Société canadienne d’hypothèques et de logement (SCHL).

Frais pour l’obtention d’un avis juridique indépendant

Ces frais, qui varient habituellement entre 300 $ et 700 $, sont versés à un avocat ou à un notaire de votre choix ou, si vous le souhaitez, nous pouvons vous fournir une liste de conseillers juridiques. Dans le cas d’une hypothèque ordinaire, des frais juridiques sont également versés à un avocat spécialisé en droit immobilier au moment de la clôture du contrat. En général, ces frais peuvent varier entre 500 $ et 1 000 $ (TPS/TVH en sus).

Pourquoi devez-vous consulter un avocat ou un notaire?

L’Hypothèque inversée CHIP exige que tous les propriétaires faisant une demande d’hypothèque inversée obtiennent un avis juridique indépendant, et ce, dans leur intérêt et pour leur protection. Pour une hypothèque ordinaire, les emprunteurs sont encouragés à retenir les services d’un avocat spécialisé en immobilier pour procéder à l’enregistrement de la propriété.

Frais de clôture et d’administration standards

Il s’agit des seuls frais payés à la HomeEquity Bank. Ces frais sont généralement financés par le produit du prêt hypothécaire inversé. Si vous souhaitez en savoir plus sur nos taux et frais actuels, cliquez ici . Dans le cas d’un prêt hypothécaire ordinaire, il y a quelques frais de clôture (en englais sulement) obligatoires à la charge de l’emprunteur. Notamment :

-

Les droits de mutation immobilière

Ceux-ci sont calculés en tant que pourcentage du prix d’achat de la propriété. Toutes les provinces du Canada ont des droits de mutation immobilière qui varient d’une province à l’autre et qui sont payables à la clôture de la transaction. Certaines villes, comme Toronto et Montréal, ont même des droits de mutation immobilière municipaux. Pour connaître les droits de mutation immobilière dans votre province, consultez le site Web de votre gouvernement local. Cet article de RENX.ca explique aussi très bien les droits de mutation immobilière en Alberta, en Colombie-Britannique, en Ontario et au Québec.

-

L’assurance des titres de propriété :

La plupart des prêteurs au Canada exigent une assurance des titres pour se protéger contre les pertes en cas de litige sur le droit de propriété. Cette assurance peut être obtenue auprès de votre avocat ou notaire spécialisé en immobilier et peut coûter entre 100 $ et 300 $.

-

Les frais d’inspection de la résidence :

Une inspection résidentielle peut être effectuée pour un acheteur, afin de s’assurer que la maison ne comporte pas de coûts cachés liés à des problèmes sous-jacents. Pour un vendeur, une inspection résidentielle peut être effectuée en vue de faciliter la vente de la propriété. Le coût approximatif d’une inspection au Canada est d’environ 200 $ à 400 $, selon la taille de la résidence.

L’une des conceptions erronées les plus courantes au sujet des hypothèques inversées au Canada concerne les frais associés à ce produit. Comme vous pouvez le constater, les frais et les coûts sont très semblables à ceux d’une hypothèque traditionnelle au Canada.

Le prêt hypothécaire inversé CHIP est une excellente solution financière pour de nombreux Canadiens âgés et peut aider à compléter les finances de la retraite. La population âgée continue d’augmenter chaque année (le nombre de Canadiens âgés de 65 ans et plus devrait atteindre 9,7 millions, soit 22,6 % de la population canadienne totale, d’ici 2041). En partie à cause de l’augmentation de l’espérance de vie, de nombreux Canadiens âgés sont à court d’argent, mais ils n’épargnent pas suffisamment pour préparer leur retraite. Un prêt hypothécaire inversé CHIP leur permet d’accéder à la valeur nette de leur maison en espèces non imposables afin qu’ils puissent vivre leur retraite sans stress financier et profiter de leurs dernières années dans leur maison pleine de souvenirs. Découvrez comment le prêt hypothécaire inversé CHIP® peut vous aider à augmenter votre revenu de retraite en nous appelant au 1-866-522-2447 ou obtenez dès maintenant une estimation gratuite de votre prêt hypothécaire inversé.